年末調整業務とマイナンバー

年末調整業務とマイナンバー

~管理業務を最小にするために~

寒さも一段と増してきました。経理部門にとってはこれからが繁忙期です。

まずは、年内の山場といってよい年末調整に取り掛かりましょう。

しかし、やはり気にかかるのは、マイナンバーの記載や管理です。

今回は、安全管理措置に沿った管理業務を一部、省略するための方法をご紹介します。

-

年末調整資料とマイナンバー

年末調整を行う際に収集する書類は次の3つの書類です。

1 給与所得者の扶養控除等(異動)申告書

2 給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書

3 給与所得者の住宅借入金等特別控除申告書

2と3については、平成28年4月以降に提出するものからはマイナンバーの記載が、不要となっています。

しかし、1の給与所得者の扶養控除等(異動)申告書については、原則、マイナンバーを記載する必要がありましたが、28年度の改正により一定の帳簿を備えることで、マイナンバーの記載を省略できることとなりました。

-

マイナンバーの記載省略するための帳簿

マイナンバーの記載を省略するためには、以下のマイナンバーの記載がある申告書に基づいて作成された帳簿を備えなくてはなりません。

1 給与所得者の扶養控除等申告書

2 従たる給与についての扶養控除等申告書

3 退職所得の受給に関する申告書

4 公的年金等の受給者の扶養控除等申告書

上記の申告書に基づき、「氏名」、 「住所」、「マイナンバー」、「帳簿作成の根拠となった申告書の名称」、「申告書の提出年月日」を記載したものが帳簿となります。

この方法でマイナンバーの記載を省略する場合には、必ずどこかの年度で一度は、上記の申告書にマイナンバーを記載しなくてはなりません。そうなるとやはり管理の問題が生じてしまいます。

そこで次に、上記申告書にマイナンバーを記載しないで管理する方法をご紹介します。

-

申告書に記載しない方法

27年中に、28年分の扶養控除等申告書の提出を受けている場合には、マイナンバーの記載は省略可能となっています。(28年になってから、従業員に記載してもらう必要もありません)

しかし、28年分の扶養控除等申告書にマイナンバーの記載がないため帳簿として活用したり、参照することは認められません。

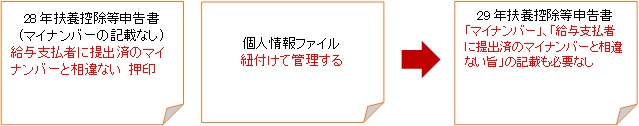

この場合には、上記申告書に「給与支払者に提出済のマイナンバーと相違ない旨」を記載し、事前に収集したマイナンバーと紐付けることによってマイナンバーを省略することが可能となります。

少し理解しづらいかもしれませんが、下記の図を参照してください。

-

源泉徴収票、給与支払報告書と支払調書

給与の支払いを受ける方に交付する源泉徴収や家賃や講演料の支払いを受ける方に交付する支払調書にはマイナンバーを記載する必要はありません。

しかし、一定金額以上の支払いがある場合には税務署に源泉徴収票や支払調書を提出しなくてはなりませが、その場合には、マイナンバーを記載する必要があります。

また、市区町村に提出する給与支払報告書(住民税の計算をします)には、金額にかかわらずマイナンバーを記載する必要があります。

支払調書は、税務署に提出する必要がある場合のみマイナンバーを収集することになりますので注意してください。